相続又は贈与等に係る生命保険契約等に基づく年金の税務上の取扱いの変更について

対象の方が年金として受給する生命保険金のうち、相続税等の課税対象となった部分については、所得税の課税対象にならないとする最高裁判所の判決がありました。

これにより、平成17 年分から平成21 年分までの各年分について所得税が納めすぎとなっている方は、その納めすぎとなっている所得税が還付となります。

(注1)所得税の還付のための手続き(更正の請求又は還付申告)には期限があります。

対象となる方

次のいずれかに該当する方で保険契約等に係る保険料等の負担者でない方です。

(例:保険料支払者が夫、受取人が妻の場合・・・妻)

① 死亡保険金を年金形式で受給している方

② 学資保険の保険契約者がお亡くなりになったことに伴い、養育年金を受給している方

③ 個人年金保険契約に基づく年金を受給している方

※ 生命保険会社、旧簡易保険、損害保険会社、JA共済、全労済等でこうした年金が取り扱われています。

取り扱いの変更

受給する保険年金について、次のように取扱いを変更します。

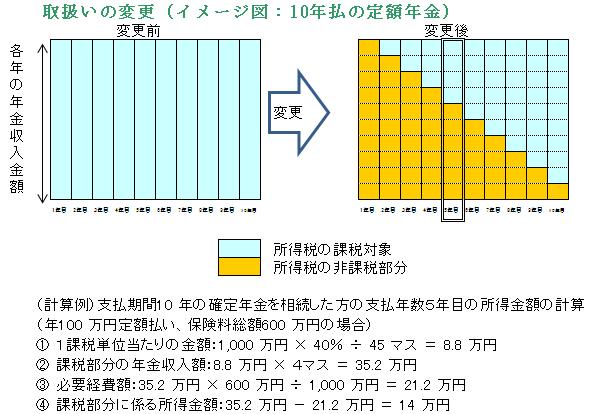

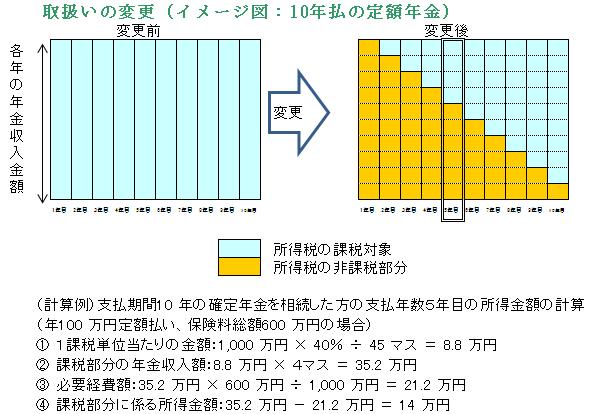

(変更前)各年の保険年金の所得金額(年金収入額-支払保険料)の全額に所得税を課税

(変更後)各年の保険年金を所得税の課税部分と非課税部分に振り分け、課税部分の所得金額(課税部分の年金収入額-課税部分の支払保険料)にのみ所得税を課税

「保険年金」支給の初年は全額非課税で、2年目以降、非課税部分が徐々に減少していきます(上記の「取扱いの変更(イメージ図)」を参照してください。)。

必要書類

所得税の還付の手続きとその際に必要な書類は、次のとおりです。

●確定申告している年分の手続き(更正の請求)

・ 保険年金の受給期間や受給総額などが分かる書類(生命保険会社等から保険年金に関する通知を受けた方は、その通知書)

・ 更正の請求をする年分の確定申告書の控

●確定申告をしていない年分の手続き(還付申告)

申告する内容によって必要な書類は異なりますが、一般的には次の書類などが必要です。

・ 保険年金の受給期間や受給総額などが分かる書類(生命保険会社等から保険年金に関する通知を受けた方は、その通知書)

・ 給与所得や公的年金等の源泉徴収票など(他の所得に関する書類)

・ 社会保険料、生命保険料、地震(損害)保険料控除証明書、医療費領収書など各種控除に関する書類

手続期限

更正の請求は、取扱いの変更を知った日の翌日から2月以内に行っていただく必要があります。(注1)

また、確定申告(還付申告)は、申告する年分の翌年1月1日から5年を経過する日(平成17年分は原則として平成22年12月末日)までに行っていただく必要があります。

(注1)更正の請求に基づき減額更正できる期間は、原則として申告書を提出された日から5年間となります。このため、平成17年分について、早い方は平成22年12月末が期限となりますので、ご注意ください。

「税務署からのお知らせ」を読み自ら申告するには、時間と労力を要します。まずは、専門家である税理士にご相談ください。

カテゴリー:税務

Tags: 所得税

今回は、源泉徴収に関する平成22年改正(こども手当、高校無償化に伴う改正)についてです。平成23年分から変更になります。(平成22年分の年末調整、確定申告は通常どおりです。)

主な改正点は以下の通りです。

・~15歳 扶養控除廃止により38万円→0円

・16歳~18歳 特定扶養親族の廃止により63万円→38万円

・平成23年分 給与所得者の扶養控除等(異動)申告書の様式改正

①主たる給与のB欄が扶養控除から控除対象扶養親族へ(16歳以上を記載)

②住民税に関する事項の追加(給与所得者の扶養親族申告書と統合、16歳未満を記載)

・・・個人住民税の非課税限度額の算定等の際に必要なため

http://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/34623.html(総務省HP)

・平成23年以降の源泉徴収税額表の甲欄を適用する場合の扶養親族等の数の求め方

16歳未満の扶養親族等・・・0人

16歳以上の扶養親族等・・・1人

単純に、子供人数=扶養人数ではなくなりましたので、注意して下さい。

最後までお読みいただきありがとうございました。

カテゴリー:税務

Tags: 税制改正

会社設立第7回目は、定款作成です。

定款とは、会社のルールを定めたもので、よく”会社の憲法”と言われます。

作成方法は、以下のとおりです。

1.まず下記の事項を記載します。

「絶対的記載事項」・・・必ず記載する事項

①事業目的②商号③本店の所在地④設立に際して出資される財産の価額又はその最低額⑤発起人の氏名又は名称及び住所

point:本店所在地の記載を市区町村までにすると同一市区町村内の本店移転は定款変更不要となる(本店移転登記は必要)。

「相対的記載事項」・・・記載しなければ法律上効力が生じない事項

①現物出資をする者の氏名又は名称等②株式譲渡制限に関する事項③機関設計に関する事項④取締役の任期etc.

point:役員の任期を10年に伸長した場合、10年後の登記を忘れずに!12年間何の登記もしなければ「みなし解散」の規定によって登記所の職権により解散手続きが取られます。

「任意的記載事項」・・・法令に反しない限り、自由に決められる事項

①事業年度②取締役、監査役の人数③定時株主総会の時期etc.

2.発起人全員が記名押印して完成です。

再度内容を確認後、公証役場で認証を受けます。定款認証の詳しい内容は、第8回でお伝えします。

最後までお読みいただきありがとうございました。

カテゴリー:税務

Tags: 会社設立

会社設立第6回目は、機関設計についてです。

株式会社は従来、取締役3名以上、監査役1人以上必要でしたが、現在は取締役1人からでもOKになったことで、パターンは約40種類あります。

代表的なパターンは、下記の基本事項を確認することで、どのパターンを選択すべきかわかると思います。

①定款に、株式を譲渡する際に会社の承認を必要とする旨の規定を設けるか。

Yes→株式譲渡制限会社(役員の任期は、最長10年まで伸長可、②へ)

No→公開会社(取締役会と監査役を設置、役員の任期は、最長取締役2年、監査役4年) A

②取締役会を設置するか

Yes→最低取締役3名(代表取締役1名)、監査役1名必要 B

No→取締役1名でOK、監査役不要(従来の有限会社に類似) C

親族経営の場合は、AよりもB・Cのパターンがほとんどです。

上記を参考に機関設計をしてみてください。

今回は、会計参与、監査役会を省略していますので、詳しくは、兼子和伴事務所までご連絡下さい。

tel:023-643-8233(平日9:00~17:00)

e-mail:kazu@kaneko-kaikei.jp(24時間365日対応)

最後までお読みいただきありがとうございました。

カテゴリー:税務

Tags: 会社設立

会社設立第5回目は、現物出資についてです。

出資は現金のみではありません。現金以外の財産で出資することもできます。

対象となるのは、動産(自動車、パソコンなど)、不動産(土地、建物など)、有価証券(株、国債など)、権利(特許権、著作権など)です。

現物出資を行う場合、財産が過大に評価されることを防ぐために、原則として、裁判所で選任された検査役による調査が必要となり、費用と時間を要します。

ただし、以下の場合には、検査役による調査が不要です。

①定款に記載された価額の総額が500万円を超えない場合

②市場価額のある有価証券の場合

③定款に記載された価額が相当であることについて、弁護士、税理士等の証明を受けた場合

なお、不動産による現物出資の場合には、上記③の証明書と不動産鑑定士による鑑定評価が必要です。

時間や費用を考えると、不動産以外の財産及び価額総額が500万円以内がよいですね。

最後までお読みいただきありがとうございました。

カテゴリー:税務

Tags: 会社設立

kaneko-kaikei.jp

kaneko-kaikei.jp